筆者は不動産投資のコンサルタントを仕事としております。その関係で、特にこれから不動産投資を始める方、不動産投資を始めたがうまく運用できていない方などから相談を受けています。

いつも同じような回答をすることが多いのですが、この際なので文書化して誰でも見られる状態にして、「これを見てください」を言えるようにコラムとして残しておきたいと思います。

それでは早速スタートです。最初の質問は「いまの日本で不動産投資をして儲かりますか?」というものです。

この記事を書いている2024年現在、株式相場は一時の上げ相場が沈静化し一時期ほどの活況はないかもしれませんが、外国をみても活況な市場は数多くあります。その中で、「いまの日本で」かつ「不動産投資をして儲かりますか?」という問いには、資産運用の世界に携わる者の一人として深く考えさせられるところがあります。

一応、筆者なりの考えもありますので「そもそも不動産投資をして儲かるか?」「今の日本で不動産投資をしてもよいのか」という二点の疑問について詳しく解説したいと思います。

そもそも不動産投資をして儲かりますか?

筆者の経験・体験、そして筆者のクライアントの実績からお話すると、この質問に対する答えは「Yes」です。

筆者のクライアントは、投資前と比べて最低でも数千万円、頑張る人だと数億円は利益として儲けています。決して家賃収入数億円、という曖昧な表現ではなく、税引後の利益として最低でも数千万円儲けています。

ただ、あくまでも物件の選び方を間違えなければ、です。物件選びを間違えるとやり直しは出来ません。

まとめると、不動産投資自体はOKですが、きちんと儲かる物件を選ぶ必要があるということです。

今の日本で不動産投資って?

正直なところ、かなり儲かりにくくなっています。利回りが低くなっているからです。この記事を書いている2024年3月現在、日本の投資用物件の表面利回りは、コロナ前より1%~1.5%くらいは低くなっています。

これに対して、金利は徐々に上昇傾向となるでしょう。したがって、キャッシュフローはかなり低くなってしまいます。本音を言わせてもらうと、他にも投資の手段があれば、無理に買う必要のない投資環境かと思います。

ちなみに、筆者のところに相談来る方の多くは、新築あるいは築浅アパートの購入を検討しています。アパートの相談が多いのは、多分価格的な要因(手が出せる範囲の金額)が大きいと思います。今の首都圏の市況ですと7%前後出ればまあいい方です。

それでは不動産投資は無理かと言えば、そうでもないと思います。儲かり方は薄いですが、ちゃんと利益を残すことはできます。これは主にインカムゲインを積み重ねて、長期間持ち切る方針を前提としています。

ちなみに、筆者はキャピタルゲイン狙いの投資はそんなに推奨していません。不動産価格の上下は水物だからです。ここ数年、結果的にキャピタルゲインを得ているクライアントが多いのですが、それはあくまでも結果論です。皆さん、キャピタルゲインが無くても、売らずにそのまま保有してきっちり利益を得られる体制を作っていました。市況がよかったから利益確定のために売っただけです。

日本の不動産投資 今の利回りの相場は?

筆者の感覚になってしまいますが、2024年3月現在の相場でいえば、立地によりますが新築・築浅アパートだと6%台、築浅の区分マンションだと3~4%くらいでしょうか。

築古物件の利回りについては、以下の資料が参考になるかと思います。

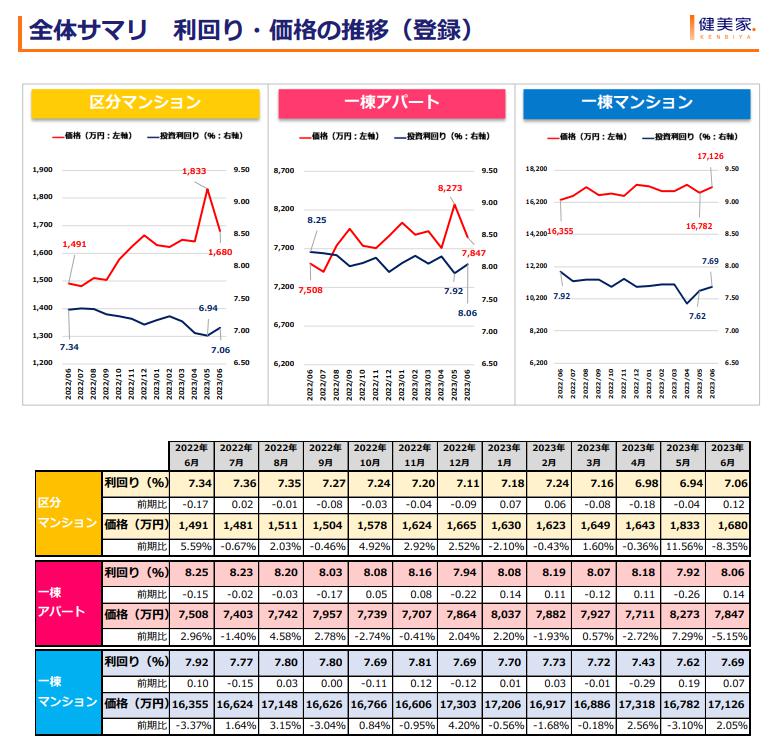

健美家『収益物件 市場動向マンスリーレポート2023年6月期』

判断基準はキャッシュフロー きちんとお金が残るか

適正かどうかを判断する基準の一つが、キャッシュフロー。手元にお金が残るかどうかです。家賃収入から経費と融資の返済をした後、キャッシュフローが出るのか、それともキャッシュアウトするのか。

運営コストにもよりますが、キャッシュアウト(お金が手元から出ていく)の危険性が極めて高くなるのが利回り5%くらいだと思います。ほとんど手元にお金が残りませんし、家賃下落や空室、修繕費などで逆にお金が出ていきます。

出て行ったお金を回収できるのは、最終的に物件を売った後になります。それも、キャピタルゲインが出ていることが前提です。キャピタルロスになった場合は出ていったお金を回収することはできず、損失が確定します。

そのため、このような低利回りの物件を買う場合は、将来のキャピタルゲイン狙い、もしくは相続税対策に限るべきで、普通に家賃収入を得て安定経営したい人にはおススメしません。

例外として、超長期(取得後60年くらい稼働)を前提とした場合の区分マンション投資では、利回り5.5%くらいでもOKだと思います。ただし、超長期にわたって賃貸ニーズを維持できることが条件なので、仕様と立地は高水準のものが求められます。市場価格だと単身世帯用でも3000万くらいはするかもしれません。正直、保有期間中は儲かりません。高値で売るか、借金を返し終わってから、初めてお金が残るようになります。

じゃあ、投資してもよい利回りはどのくらい?

さて、適正な基準に話を戻すと、築浅・新築1棟アパートの場合は、7%くらいかと思っています。これより低い場合は、全く別の投資(株式や投資信託など)の方がメリットが大きいと思います。新NISAやiDeCoなど投資しやすい環境が整い、ペーパーアセット(株式・債券・投資信託など)への投資が優遇されているからです。不動産投資とほかの投資との比較は別稿で解説します。

区分マンションの適正基準は、超長期保有を前提としていれば、利回り5.5%くらいまでが検討ラインかと思います。これ以下だと、キャッシュアウトが続き、仮に投資自体は赤字でなくても、資金繰りが圧迫されてしまいます。

逆に、超長期保有を想定しない場合(そこそこのスペックのワンルームマンションなど)であれば、やはり7%以上は欲しいところです。正直な話をすると、区分マンションは固定費(管理費・修繕積立金)が高いので、筆者なら9%くらいほしいです。しかも、都内など築古でも賃貸ニーズが堅調なエリアにあることが求められます。まあ、よっぽどの築古以外は無いですが。

1棟モノの築古物件の場合はちょっと判断が難しいです。例えば築古1棟RCマンションの場合は、大規模修繕を控えているか、その物件に融資してくれる銀行はどこか、によって求められる利回りが変わってきます。特に鉄筋コンクリートは修繕費用がバカみたいに高いので、利回りが高くない限り、築古の1棟RCマンションは無理に買わない方がいいと思います。

総括 いまの日本で不動産投資をして儲かりますか?

今回の話を総括すると、とても儲かりにくい投資環境なので、今まで以上に物件を厳選する必要があります。

今の市況では結構難しいと思いますが、ある程度の立地で築浅の7%を超える利回りを出している物件が出ていれば検討しても良いと思います。

東京都内など、一部のかなり好立地であれば、6.5%前後でもキャピタルゲインが狙えるのでアリだと思います。それ以外は、正直筆者は自信がないです。

【参考記事】不動産投資の利回りは普通何%?成功投資家の基準はどのくらい?

2K-online事務局

最新記事 by 2K-online事務局 (全て見る)

- 台風被害が不安です。不動産を持っても大丈夫でしょうか|不動産投資100問100答(16)【2026年版】 - 2024年7月29日

- フルローンを出すにはどうしたらいいですか?|不動産投資100問100答(15) - 2024年7月29日

- 当サイト記事の引用、SNSでの紹介、大歓迎です - 2024年6月25日